北京时间9月27日凌晨两点的重磅,美联储又加息了!预计今年再加息1次,明年加3次北京时间9月27日凌晨2点,美联储货币政策会议宣布,加息25个基点,将联邦基金目标利率区间上调至2%—2.25%!符合市场预期。

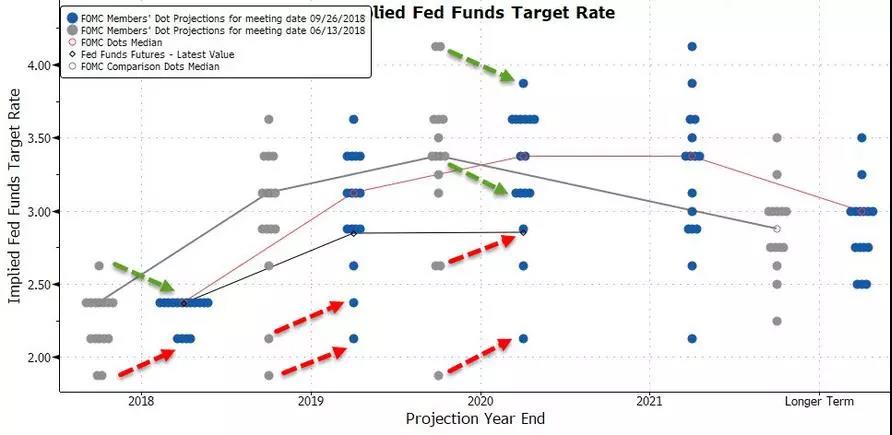

从点阵图来看,美联储预期:

2018年总共加息4次,

2019年总共加息3次,

2020年总共加息1次,

2021年不加息。

这意味着,今年还会再加息1次。那么,美联储加息会对市场产生怎样的影响?又会如何影响我们的投资呢?

美联储加息25个基点,预计年内再加息1次

美东时间9月26日,美联储货币政策委员会FOMC宣布加息25个基点,将联邦基金目标利率区间上修至2%—2.25%,创2008年以来最高,也符合市场预期。

政策声明显示,美联储对经济更为乐观,认为劳动力市场和经济扩张表现均为“强劲”(strong),并重申了渐进加息和前景面临的风险大致平衡。

本次声明最重要的变化是,有关“货币政策立场仍然宽松”的语句被整体删除。

美联储提供的最新点阵图显示,美联储官员对2018年年底的联邦基金利率预测中值为2.375%,与此前6月一致,这意味着美联储今年还将加息1次。市场预期,下一次加息时间或在12月。

图片来源/华尔街见闻

点阵图还显示,美联储官员对2019年年底的联邦基金利率预测中值为3.125%,意味着美联储还将在明年加息3次,与此前预期一致。

美联储今年剩下的两次议息会议将分别在11月7日至11月8日、12月18日至12月19日召开。

总结一下就是:

2018年加息4次;

2019年加息3次;

2020年加息1次;

首次公布的2021年点阵图表明2020年之后不会加息。意味着,今年还会有1次加息。美联储自2015年12月启动本轮加息周期,至今已经加息8次。

图片来源 / 21世纪经济报道

市场反应强烈

美元指数:短线下挫,一度跌破94关口后反弹。

美国10年期国债:收益率短线下跌。

美股:美国三大指数短线飙升,道指一度涨超90点。

黄金:一度上破1200美元关口。

央行跟不跟?

当美联储加息已无悬念之后,市场最关心的莫过于中国央行是选择跟还是按兵不动呢?

来看看历史情况,2016年12月、去年3月和12月以及今年3月美联储加息后,在中国银行间市场上,包括逆回购、中期借贷便利(MLF)在内的货币市场利率都出现了上调。不过去年6月以及今年6月美联储最近一次加息,央行并未跟随上调公开市场利率。

而对于此次央行是否会跟随“加息”,市场上持不“加息”的观点相对较多。

央行行长易纲连续两次召开民营经济相关会议也提出,要坚持实施稳健中性的货币政策,保持流动性的合理充裕,畅通政策传导机制,进一步加大对小微企业的金融支持力度。

第一,美联储加息靴子落地并非利空出尽。周三债券市场打破了近期的小幅盘整行情,一级市场和二级市场都出现了一定程度的回暖。对此,市场有观点认为,明天凌晨的美联储加息意味着国内债市利空出尽,利率将迎来新一轮的下行。暂且不论明天美联储加息后,中国央行是否会跟随加息,对美联储加息意味着国内债市利空出尽的观点我们不敢苟同:

首先,从基本面的角度看,经济企稳的势头正在逐渐显现。近期政府继续密集出台稳增长政策,通过乡村振兴、减税降费、刺激基建等多重手段稳定经济预期,因此年内经济基本面有望继续保持稳定,进一步下行的概率并不高,难以对债市带来支撑。

其次,美联储加息带来的利率和汇率压力不容忽视。明天凌晨美联储大概率将实施年内第三次加息,12月再次加息的概率也很高,美债利率在短端利率上行、经济向好预期、通胀预期的推动下,进一步上行仍是大概率事件,美元指数也有望继续攀升,美债利率上行对国内利率的传导压力仍将继续,美元指数强势对人民币汇率的压力也将持续发酵。

再次,通胀上行压力仍在继续加大。我们在昨天的日报中曾分析过,9月食品价格仍在超季节性上涨,9月CPI大概率将在8月的基础上进一步上升,而油价近期持续向上突破,对通胀的传导压力也将逐渐显现。

最后,年底多项监管文件将正式实施,银行业务调整压力不容忽视。去年底到今年年初,监管层出台包括302号文、流动性新规、大额风险暴露管理办法、资管新规等在内的一系列监管文件,其中许多文件都将于2018年年底正式实施或过渡期结束,据我们与银行沟通得知,前期部分银行业务调整较慢,监管层已经下发通知年底前将按照前期发布的文件要求严格验收整改成果,四季度部分整改不到位的银行或将面临较大的业务调整压力。

配置美元资产刻不容缓

为什么你的资产配置中不能缺少美元?

“鸡蛋不要放在一个篮子里”是大家都懂的道理,但很多时候我们太过于看重鸡蛋(资产类型),以至于忽略了篮子(货币)的选择。在看清大势的基础上,还应该有下半句,“把不同鸡蛋放在不同的篮子里”,这就是跨地域国别、跨币种配置。

① 基于资产配置的科学逻辑,跨地域国别从来都是不可或缺的一步,如果没有做到位,那么无论在资产类别的多元化方面做得多成功,仍无法抵御单一地域、单一货币的系统风险。

② 美元资产相比人民币而言有着更为丰富及成熟的投资产品。已经有众多优秀的投资机构借由投资海外资产去“破局”,突破国内经济“新常态”下优质资产僧多粥少的矛盾局面。

可以说,跨币种的美元配置,本身就是科学配置的一个必要组成部分,也是降风险、提收益这个“免费午餐”的一部分,从这个角度看,美元的长期紧缩、升值可以视为配置之余的额外收获。

从全球成熟市场来看,瑞士、英国和澳大利亚等国个人拥有的金融资产(不包括房地产、艺术品等非金融资产)超过三分之一都配置在本国之外。韩国、印度、法国、日本在海外配置的比例也都超过18%。相比之下,到2015年底,中国居民的可投资金融资产中,境外投资的比例仅占4.8%。(数据来源:兴业银行、BCG报告)

配置美元,现在还来得及吗?

不少投资者已经意识到了全球投资、美元配置的重要性,但面临一个问题,到底什么时候才是合适的下手时机?

首先,只要有志于建立一个科学的资产配置“篮子”,那么任何时候开始都不晚。仅从配置美元资产的时机来讲,任何时候配置的风险都远远低于不做配置;

其次,当下确实正迎来配置美元的时间窗口。一方面,经过美国政局的波动和人民币的短期抬头,美元正处阶段性的“低点”,但美国经济的基本面不变、美联储的收紧预期不变,美元在长期内走强仍是大概率,非常适合“逢低下重手”。

香港汇率政策稳定

由于香港的联系汇率政策,随着美国加息,港元可能会同步加息。香港的汇率政策是挂钩美元的联系汇率政策。港元与美元汇率在市场上的浮动范围在7.75-7.85左右,根据美元的强弱走势,香港金管局将卖出港元购入美元,或者买入港币卖出美元,维持港元兑美元汇率保持相对的稳定。保持汇率稳定,可以降低交易成本,以及给予市场以稳定的预期,保持香港的全球金融中心地位。

香港保险让你资产更充裕

对内地居民而言,配置强势货币资产成了未来的投资大势。与内地一水之隔的香港,提供大量以美元计价的投资产品,而且回报安全稳定的保险公司自然成为他们的首选。受益于整体利率的上升,保险公司新增债券投资组合票息收益将有明显提高,进一步提升客户的回报。

「免付保费附加契约」 = Counter offer 有些保单会 取消免付保费附加契约 ,很多人不理解了,甚至也不知道免付保费附加契约是个什么东西 ? 什么是免付保...

9 月 1 日起,中国 CRS 正式来袭! 金融账户涉税信息即将在澳大利亚、新西兰、中国大陆、中国香港、中国澳门等地之间进行第一次互换。 香港的保险公司...

现在人们越来越注重健康保障,很多人都选择购买保险,为健康保驾护航。但不少人对于 医疗保险与重大疾病保险两者的区别 毫无所知,它们是一回事吗...

咨询电话: 400-688-6130

咨询微信: ccgxhk

公司地址: 深圳前海深港合作区前海一路1号A栋